药品价格改革一直是中国医疗卫生体制改革的重要内容。改革开放前由政府统一管控、采用统购统销的方式进行药品成本价格加成;一直到了1978年,政府逐渐开放药品价格,药品市场呈现自由化竞争面貌,这时候的大部分药企属于自由定价,市场秩序出现混乱;1996年《药品价格管理暂行办法》印发出台,政府重新开始对药价进行宏观调控;再到控制药占比为主的医疗费用结构改革、集中采购,无不是在寻找降低药价的合理途径,但仍未能很好的控制药价居高的问题,而带量采购正是对多年药价管理模式的升级。

一、

带量采购的发展历程

所谓的带量采购,指的是招标方在招标公告会公示所需的采购量,而投标方在投标过程中除了要考虑价格,还要考虑自身产能能否承担起相应的采购供应量,促使投标方在竞标过程中采用以价换量的方式降低药品价格。

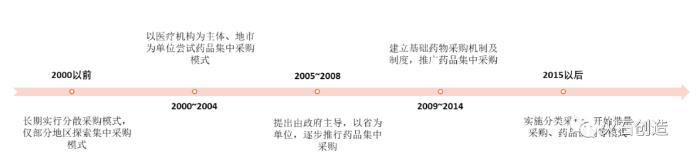

图1 带量采购发展历程

资料来源:火石创造根据公开资料整理

在2000年以前,中国长期实行分散采购模式,仅部分地区探索集中采购模式,如1993年河南省22家省直公立医院通过定点药品集中采购,使得药品折扣让利明显,为后来的全国范围内推广药品集中采购奠定了基础。

随着2000年《招标投标法》的正式实施,将集中采购与招标采购挂钩,正式形成了集中招标采购的概念,并以医疗机构为主体、地市为单位探索药品集中采购的可行性、必要性与重要性。

一直到了2005年确定由政府主导,以省为单位,逐步推行药品集中采购。这一举措的确出现良好的效果,但仍不能显着降低药品的虚高价格,药品企业普遍反映招标采购多次频繁、成本高、不规范。于是在2009年的《进一步规范医疗机构药品集中采购工作的意见》中,提出全面实行政府主导、以省( 自治区、直辖市) 为单位的网上药品集中采购工作。此后出台了多项配套文件,逐渐建立基本药物采购机制及制度,全面推广药品集中采购。

2015年,由于国家加大药改改革力度而进入深化改革阶段。2018年,国家直接取消由发改委负责药品定价的举措,改由新组建的医保局负责。医保局在探索了全国各地的医疗改革经验基础上,成立了药品国家联合采购办公室,并推出带量采购,量价挂钩、以量换价。

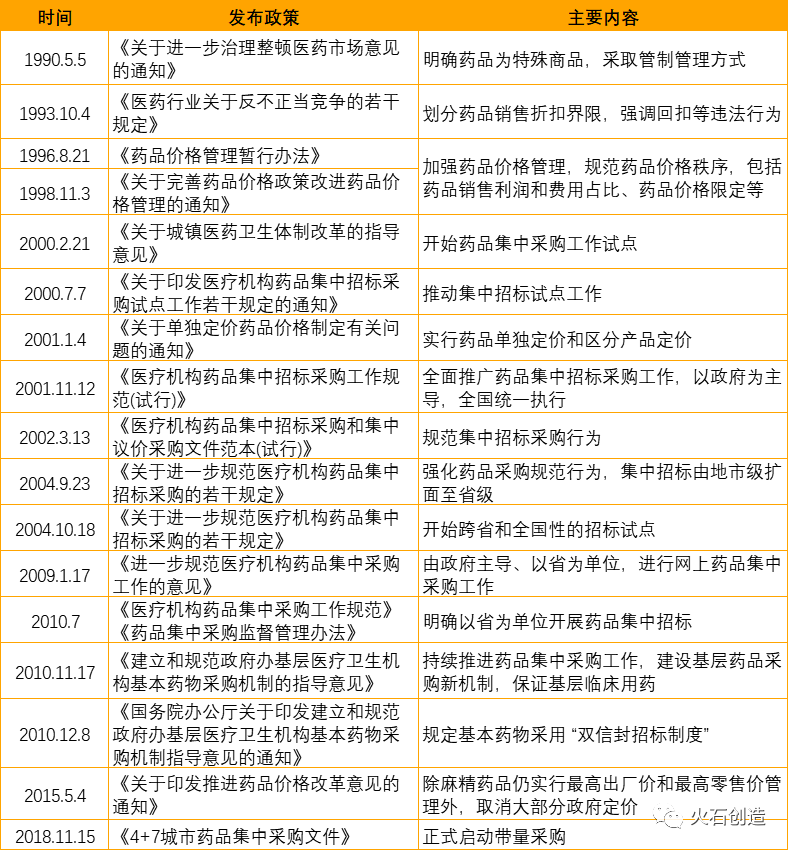

表1 药品集中采购相关政策大事记

资料来源:火石创造根据公开资料整理

二、

带量采购打破了传统省级招标的利益格局

传统的省级招标是由省级卫生部门主导,负责药品定价而不带量,后续药品是否能被医疗机构采购上量,仍需要医药代表等另行公关,外资原研企业还因享有单独定价政策而价格高企,内资企业则开始价格厮杀,导致专利过期后迟迟未出现专利悬崖。

由于省级招标中的省级卫生部门只负责定价、医保部门只负责药品买单,且由于上量需公关而出现带金销售行为,导致无法对降低药价形成良好的闭环控制机制。而带量采购则打破了旧有利益格局,由支付方医保局统一牵头组织,拿出一定市场份额,保证销量,让原研以及通过一致性评价的厂家在一起同台竞价,价低者得,药价降低幅度平均高达50%以上,大大节省了医保资金,也因此抵制了带金销售。

表2 省级招标VS 带量采购

资料来源:火石创造根据公开资料整理

三、

前三批带量采购文件对比

随着三批带量采购的规则逐渐完善,呈现药品大幅压价、头部集聚态势。

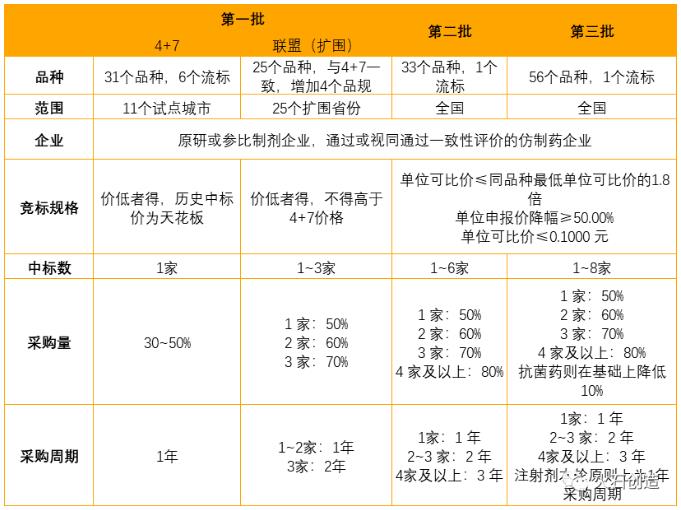

2018年11月15日,医保局发布了《4+7城市药品集中采购文件》,规定以北京、天津、上海、重庆、沈阳、大连、厦门、广州、深圳、成都和西安11个城市作为试点城市,开始规模化带量采购的初步尝试,统一执行药品集中采购结果,并确保完成约定采购量。此次采购,从通过一致性评价的仿制药对应的通用名药品中遴选31个品种进行招标,并承诺中标企业以试点地区所有公立医疗机构年度药品总用量的30%~50%进行量价挂钩,最终4+7采购的31个品种有6个品种流标,25个品种中选,平均降幅为52%,最高降幅为96%,采购周期为1年。根据《2019年医疗保障事业发展统计快报》统计反馈,截至2019年底,4+7采购的25个中选品种,平均完成约定采购量的183%,中选药品采购量占同通用名药品采购量的78%。

2019年9月1日,在国家组织药品集中采购和使用试点城市(以下简称4+7城市)及已跟进落实省份执行集中采购结果的基础上,国家组织相关地区形成联盟,依法合规开展跨区域联盟药品集中带量采购,联盟地区为不包含4+7在内的25个扩围省份,采购品种仍然为第一轮的25个品种(新增4个品规),但是中标企业数量由1家增加到1~3家,带量采购规则更为复杂。中标结果显示,25个品种全部扩围采购成功,扩围价格平均降低59%,在“4+7”试点基础上又降低25%,最高降幅为98%。

2019年12月29日,医保局、卫健委与药监局等部门在总结“4+7”试点和扩围政策、做法基础上,进一步扩增带量采购品种,出台《全国药品集中采购文件》,新纳入了33个品种,在全国统一推行第二批带量采购。中标结果显示,共32 个品种中选,1个流标,平均降幅为53%,最高降幅为93%。其中注射用紫杉醇(白蛋白结合型)的原研企业Celgene Corporation由于GMP问题而被取消中选资格,石药欧意和江苏恒瑞成为替补供应企业。

2020年7月29日,医保局开展第三批国家组织药品集中采购和使用工作,相比较于前两批,采购品种进行了扩容,共56 个品种 81 个品规,最终中标结果显示,55个品种中选,1个品种流标,平均降幅为53%,最高降幅为95%。第三批集采的拟中选企业确定准则与第二批集采一致,但在采购量、入围企业和采购周期上发生较大变化。

表3 三批带量采购的规则变化对比

资料来源:火石创造根据联合采购办公室发布文件整理

四、

前三批带量采购摸底情况一览

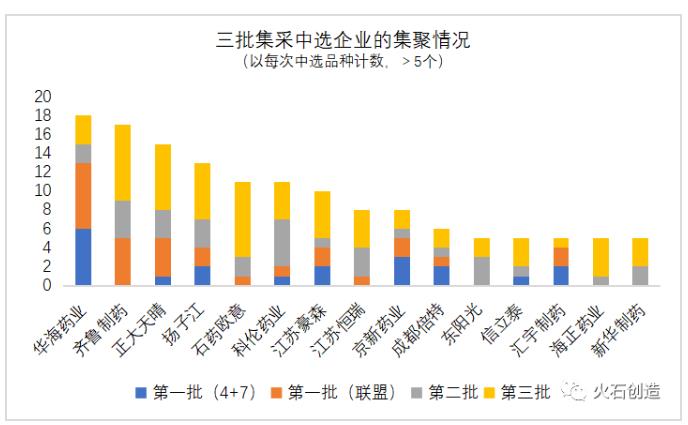

伴随着带量采购的持续覆盖,仿制药原有的营销模式发生大的改变,药品价格体系也开始重塑,成本领先成为仿制药市场竞争的不二选择,仿制药行业集中度也不断提升,呈现头部集中的集聚化态势,强者恒强的趋势将得到强化。由于药品降价,国内企业潜力得到释放,原研外资企业虽然也参与带量采购,但品种中选率从第一批(联盟)集采的28.57%降低至第三批集采的6.38%,而国内企业则由57.14%上升至70.68%,原研替代趋势出现。

图2 三批集采品种的企业集聚情况

数据来源:火石创造数据库

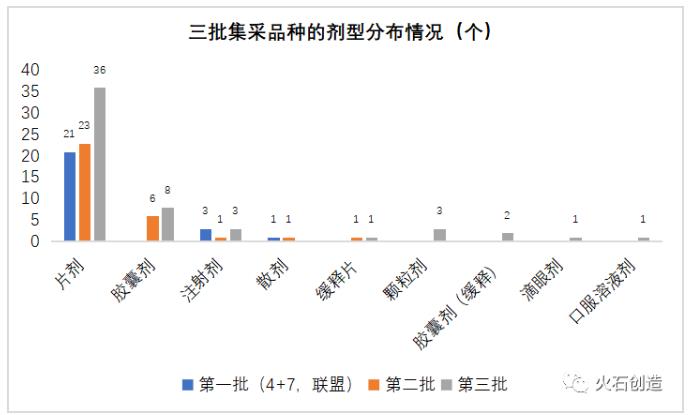

在剂型分布上,片剂、胶囊剂、注射剂仍是重点剂型,在第三批集采颗粒剂、胶囊剂(缓释)、滴眼剂和口服溶液剂也已经开始带量采购。整体而言普通传统剂型仍是带量采购的主要剂型。

图3:三批集采品种的剂型分布情况

数据来源:火石创造数据库

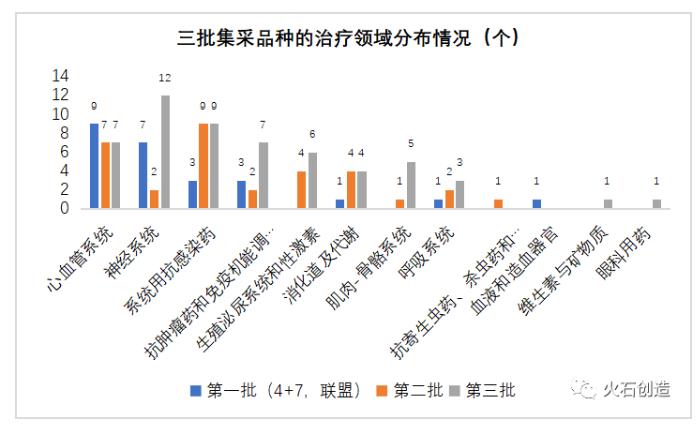

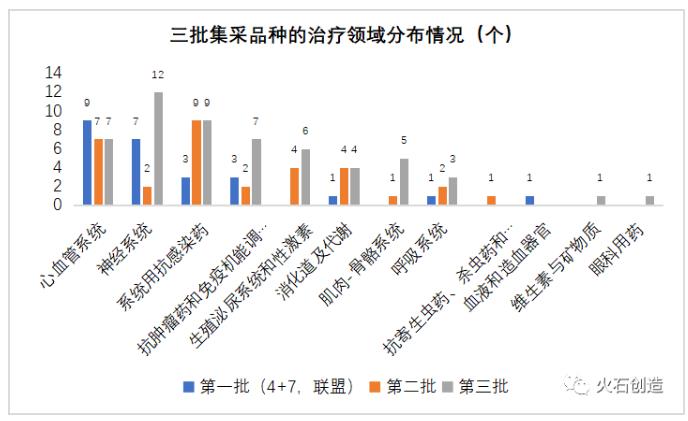

在治疗领域上,心血管药物、神经药物和抗感染药物是主要领域,抗感染药物和抗肿瘤和免疫机能调节药物、生殖泌尿系统和性激素药物、肌肉骨骼系统药物等在第三批集采也纳入多个品种。

图4:三批集采品种的治疗领域分布情况

数据来源:火石创造数据库

在市场准入上,每批药品品种均在增加,医保药、基药仍是核心种类,低价药和OTC药也呈上涨趋势。

图5:三批集采品种的市场准入趋势变化

数据来源:火石创造数据库

来源:火石创造 作者:Zoey

为你推荐

资讯

资讯 国际SOS荣膺“2026年度全球杰出雇主”

今日,国际SOS宣布,公司连续第八年荣获杰出雇主调研机构(Top Employers Institute)授予的杰出雇主认证。

2026-02-05 14:42

资讯

资讯 默克高管周虹离任,诺和诺德官宣在即,医药行业再迎关键人事变动

默克医药健康全球执行副总裁、中国及国际市场负责人周虹正式离任,其将加盟丹麦制药巨头诺和诺德,接任产品与组合战略执行副总裁一职

2026-02-05 11:58

资讯

资讯 104亿元!2026年小核酸领域首笔出海BD诞生

圣因生物与罗氏集团旗下子公司基因泰克达成全球研发合作与许可协议,双方将基于圣因生物专有的RNAi药物研发平台,共同推进一款RNAi疗法的开发。

2026-02-05 11:50

资讯

资讯 合成生物企业桦冠生物宣布完成数亿元C轮融资

本轮融资由软银欣创、顺禧基金、常州启航合成生物创投基金、国投创益、长江资本等多家知名机构联合投资,光源资本担任财务顾问,所融资金将重点投向医药与大健康领域新品研发、...

2026-02-04 11:50

资讯

资讯 AI制药独角兽深度智耀完成6000万美元新一轮融资,加速全栈式研发解决方案落地

本轮融资吸引了信宸资本、金镒资本、凯泰资本等新投资方入局,老股东鼎晖百孚、新鼎资本持续追加投资

2026-02-03 20:03

资讯

资讯 济川药业联合康方生物,共拓心血管创新药商业化新局

伊喜宁®(伊努西单抗注射液)是康方生物自主开发创新的PCSK9单克隆抗体新药,于2024年9月获批上市,用于治疗原发性高胆固醇血症和混合型高脂血症,包括杂合子家族性高胆固醇血...

2026-02-03 19:34

拜耳诺倍戈®第三项适应症在中国获批,用于治疗转移性激素敏感性前列腺癌(mHSPC)

诺倍戈®此前已先后获批用于治疗有高危转移风险的非转移性去势抵抗性前列腺癌(NM-CRPC)成年患者,和联合多西他赛治疗转移性激素敏感性前列腺癌的(mHSPC)成年患者。

2026-02-03 18:42

资讯

资讯 又一款老花眼滴眼液获批,市场有待检验

近日,Tenpoint Therapeutics宣布,美国FDA已批准Yuvezzi(carbachol和brimonidine tartrate滴眼液,2 75% 0 1%),用于治疗成人老花眼。

2026-02-02 14:06

资讯

资讯 深度缓解数据惊艳:基于诺奖机制的 CELMoD药物如何重塑 MM 治疗逻辑?

近期,国家药品监督管理局药品审评中心(CDE)将CELMoD药物 iberdomide (以下简称:IBER)纳入优先审评名单并启动优先审评程序,拟批准

2026-02-02 13:22

资讯

资讯 儿童生长发育专业、儿童营养专业、儿童皮肤疾病专业纳入北京互联网诊疗首诊试点

经研究,同意你委依托首都医科大学附属北京儿童医院和首都医科大学附属首都儿童医学中心开展儿童生长发育专业、儿童营养专业、儿童皮肤疾病专业互联网诊疗首诊试点。

2026-01-31 23:34

资讯

资讯 诺和诺德大中国区换帅:周霞萍3月底离任,“老兵”蔡琰接棒

1月30日,全球制药巨头诺和诺德正式对外宣布重大人事变动,其全球高级副总裁兼大中国区总裁周霞萍决定离开公司,最后工作日为2026年3月31日

2026-01-31 17:36

资讯

资讯 思璞锐SciBrunch完成超3500万美元Pre-A轮融资,一年内两轮合计募资6500万美元

本次Pre-A轮融资由生物医药领域知名投资机构弘晖基金(HLC)领投,InnoPinnacle Fund跟投,同时获得老股东汉康资本、博远资本、LongRiver江远投资及骊宸投资的持续加码支持。

2026-01-31 17:30

资讯

资讯 阿斯利康宣布将于2030年前在华投资逾1000亿元人民币,与石药集团达成超百亿美元战略合作

1月29日,阿斯利康宣布,计划于2030年前在中国投资逾1000亿元人民币(150亿美元),以扩大在药品生产与研发领域的布局。公司将充分发挥中国的科研优势和先进制造能力,并依托中...

2026-01-30 13:00