新一轮带量采购对药企来说,或许是2018年最后一个另类“黑天鹅”事件。尽管,该政策给整个医药行业投下了一段很长的“阴影”,但当药企走出“阴影”回首往事时,医药市场格局或已焕发另一番秩序。

2018年12月6日,“4+7”城市药品带量采购结果出炉。中选品种的降价幅度远超预期,其中恩替卡韦降幅高达90%,恒瑞厄贝沙坦也降价60%。受此影响,恒瑞医药、华东医药、现代制药、泰格医药等上市药企股价大跌,整个医药板块市值直接蒸发约1300亿元。

二级市场如此巨大的波动,一定程度上反应出药品买卖双方对“囚徒困境”的担忧。带量采购用“以价换量”的杠杆,撬动药企与药品采买方建立起新的价格体系和市场版图。可在这其中,不论“保量”还是“保价”,药企都必须经历利润下滑的危机。

“避免竞争是药企走出困境的方式之一,再往前推演,留给药企的就只有创新了。”一位医药研究人士向亿欧大健康分析。从这个角度来看,带量采购在压低虚高药价的同时,也为药企指明了一条主路。

从无到有,从仿到创——对中国医药行业来说,这条道路已经历七十年风雨。

医药风云七十年

建国初期,国内医药行业尚处于保障供应阶段,缺医少药的问题使得整个产业一片空白,机构设置方面也没有独立的门类和产业管理部门。在人员配置方面,算上卫生部在药政处下设的药政科、药品供应科和中医药科三个科,共20余人管理药品。

作为国民经济的一部分,医药行业在很长一段时间内被打上计划经济的烙印。为制定年度药品生产计划,中央定期召开全国性集体会议,计划涉及的药品种类和需求量,再将药品生产任务分配给地方药品生产企业。

当时,这些药企只有生产权,经营权则由国家垄断,实行统一购买和销售。在医药流通配送上,国家医药公司、省医药公司、县市级医药公司三级医药公司负责全国药品供应。这一模式很大程度地缓解了建国初期至80年代药品资源短缺的问题,统一购销优先填补了对药品有最迫切需求的地区缺口,实现有限资源的合理利用。

但世殊时异,计划经济体制逐渐落后于日益增长的医药需要,市场主体也随之活跃起来。日后成为首家市值突破3000亿元的A股药企恒瑞医药,其前身连云港制药厂也于1970年闯入中国医药江湖。

1978年,改革开放的号角吹响。同年6月7日,国家医药管理总局正式成立,中国医药行业开始进入规范化发展时期。从80年代开始,《药品生产管理规范》、《药品生产管理规范指南》、《药品生产质量管理规范》等系列文件的发布,一步步助推中国药企涌现。

开放有序的中国医药市场,也在此时吸引了大批国外药企的进军,包括天津大冢、中美上海施贵宝、无锡华瑞、西安杨森、中美史克在内的合资医药公司成为这一时期的特殊“玩家”。

1990年到2008年,可以称之为跨国药企赴华的“淘金期”。1992年邓小平“南巡”、2001年中国加入WTO、2014年中国划定三大自贸区,这新一轮对外开放再次加快拜耳、默沙东、阿斯利康、罗氏制药等跨国药企在华设立实体运营公司的步伐。到2008年,跨国药企在华投资的医药制造企业数量已达1444家。

然而“高歌”未能唱到最后。2010年,跨国药企在华投资的医药制造企业数量出现下降,至2011年已锐减为905家。部分原因在于,2009年中国“新医改”逐渐取消对跨国药企的超国民优惠待遇。

此外,彼时中国药企的迅速崛起也是原因之一。通过仿制药,中国药企与跨国药企就中国医药市场展开争夺。市场研究公司IMS的调研显示,2010年跨国药企在中国医药市场所占份额为27.7%,剩余72.3%的市场则由8000余家中国本土药企瓜分。

为应对市场竞争,跨国药企将经营模式转向研发为主、生产为辅;与之相对应,国内扎堆的仿制药生产企业中也酝酿着一场新变革。

2018年9月,国家医保局主导的药品试点联合采购在上海召开座谈会,与以往省级集中招标采购最大的不同,此次带量采购由国家层面主导,建立在仿制药一致性评价已经取得阶段性进展的基础上。

2018年11月,“4+7”城市药品带量采购像一枚催雨弹,旋即使国内医药市场形成“山雨欲来风满楼”之势:仿制药和原研药之间,仿制药与仿制药之间,仿制药与未通过一致性评价的品种之间,两两厮杀,在份额、价格和预期中展开博弈。

至此,故事也回到了开篇。中标结果公布之后,带量采购进入实施阶段,中国医药七十年风云,也即将迎来下半场。

医药产业的版图战争

从上下游来看,医药产业可分为研发、工业、流通、零售四个环节。足量的市场蛋糕,让迄今为止没有一家医药企业能在全产业链中一骑绝尘。但反观而言,每个赛道都各有壁垒,七十年的时间长度,也让这些领域跑出各自的“明星”企业。

研发:“仿一代”的涅盘

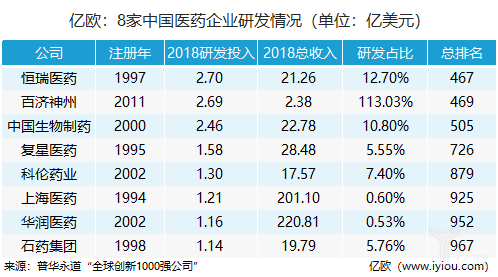

作为医药产业最上游的一环,研发能力成为医药企业越来越倚重的方向之一。去年底,普华永道筛选出“全球创新1000强公司”,统计了2018财年(2017.7.1~2018.6.30)的企业研发支出。在大健康领域,中国共有8家药企在列,累计研发投入14.25亿美元 。

整体而言,入选“全球创新1000强公司”的8家中国医药企业大多成立于世纪之交。此时,外资药企原研药可享受单独定价的超国民优惠待遇,这即促使了大批跨国药企赴华“淘金”,也刺激了国内“仿一代”初具雏形。

但“仿一代”中也有较早布局原研药的企业。高居8家中国医药企业2018财年研发投入首位的恒瑞医药,在2000年IPO后便投入近两亿元分别设立连云港和上海两处研发中心。过去8年来,恒瑞医药的研发费用占当年营收的比重一直保持在8%以上,近3年更是连续超过10%。

同样,复星医药也值得关注。2018年1至9月,复星医药研发费用共计11.14亿元,较去年同期增长59.13%;2018年第三季度研发费用为4.05亿元,同比增长69.65%。在此推动下,复星医药生物药平台复宏汉霖的研发成果也在不断推进,2019年2月复宏汉霖旗下利妥昔单抗注射液率先获批上市,实现国产生物类似药“零的突破”。

工业:百强趋稳定,三甲各所长

去年8月,中国医药工业信息中心在2018年(第35届)全国医药工业信息年会上发布年度中国医药工业百强榜,扬子江药业、广药集团、修正药业位列前三。值得注意的是,榜单前三强已保持4年未变。

医药工业是一个高投入、长周期的行业。近年来,大型制药企业加速并购重组,医药工业百强格局渐趋稳定,资源向头部集聚现象明显。中国医药工业信息中心数据显示,2017年百强企业集中度由2016年的22.98%上升至25.17%。

根据艾迈迪科的药品市场分析研究,2018年中国药品数量最为集中的区域为华东区,占比25.41%,而扬子江药业位居所在华东区首位,旗下拥有166款不同规格的医疗药品,占据所在区域0.40%。产品结构方面,以化学药见长的扬子江药业,2018年拳头产品分别为碘海醇注射液、盐酸左氧氟沙星氯化钠注射液和盐酸左氧氟沙星注射液。

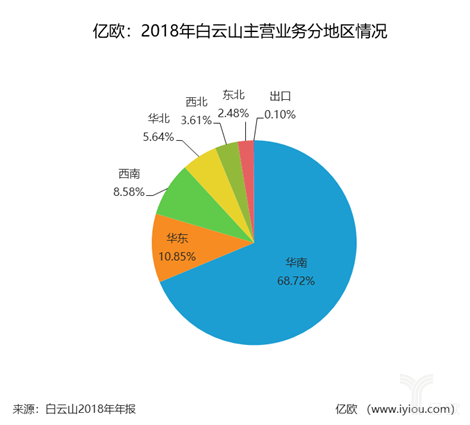

而广药集团,无疑是南派中药的集大成者。这从公司旗下上市公司白云山所发布的数据可见一斑。以中成药起家的白云山,如今已形成大南药、大健康、大商业、大医疗四大业务板块。其中,大南药板块共有包括中一药业、陈李济药厂、奇星药业在内的25家医药制造企业与机构。地域分布上,华南是白云山的重镇,主营业务占比达68.72%,随后为华东、西南、华北、东北,以及对外出口。

修正药业在中成药、化学制药、生物制药都有布局。2018年,修正药业共有140种、163款注册药品,占据所在东北区域药品总数的0.60%,位居第二;药品种类高出国内医药企业平均水平438%,高出东北区平均水平311%,高出吉林省平均水平239%。

流通:政策风口下迎来整合

医药流通环节与回款周期有关。由于药品销售与付款存在时间差,医药流通企业便应运而生。

2018年6月,商务部发布《2017年药品流通行业运行统计分析报告》。从规模看,国药控股稳占国内药品分销龙头,其后分别是华润医药、上海医药和九州通。这四家具有辐射全国药品市场分销能力的超大型医药流通企业,对全国药品市场规模的贡献度接近40%。

地方性医药流通公司虽然绝对数量很多,但包括上广州医药、华东医药、南京医药、重庆医药等30余家分销企业在内,对全国药品流通市场的集中度贡献仅为20%左右。截至2017年末,全国共有药品批发企业13146家,可以料想剩余40%的流通市场多么碎片化。

不过,这一现状正在发生新的变化。商务部预判,随着“两票制”的推行,未来几年内药品流通市场竞争将更加激烈,两极分化日益明显:全国性药品流通企业跨区域并购将进一步加快,区域性药品流通企业也将加速扩张发展,规模小、渠道单一的药品流通企业将难以为继,行业集中度有望提高。

零售:多买“店”,缓称“王”

受制于网售处方药等条件,医药电商业务尚未迎来真正爆发的节点。因此,线下门店仍旧是各个医药零售企业“秀肌肉”的主阵地。

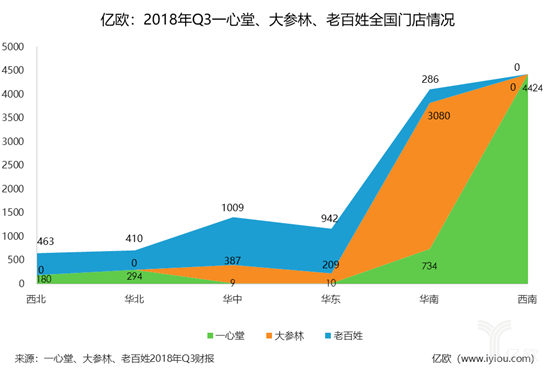

截取2018年第三季度的财务数据,一心堂、大参林、老百姓三家医药零售上市公司的门店分布各有所重。其中,一心堂在西北、华北、华中、华东、华南、西南等全国范围内都有设立线下门店,西南地区门店数量共计4424家,是当之无愧的“西南一霸”;大参林则深耕华南市场,该地区内共有门店3080家,并有向华东、华中扩张的趋势;老百姓除西南地区未曾布局外,在华中、华东、华北等地区都设立相应根据地。

这只是医药零售市场格局的一瞥。据不完全统计,全国范围内共有44万家零售药店。在医药分家、处方外流等政策推动下,2017年以来上市公司“买买买”的节奏不断加快,益丰药房、一心堂、老百姓、大参林四大医药零售企业至少共发起61起收购,涉及2000多家门店。

不过,购买门店进入当地医药零售市场只是第一步。药店的经营还涉及药事服务、品类管理、资源调度等方面。大规模的并购后,等待中国医药零售市场的将是又一轮新的整合与消化。这期间仍然会有地方巨头的涌现,但全国性医药零售的战争还在拉锯。

尘埃落定前的医药新变量

三十年河东,三十年河西。中国医药企业已然冲破白手起家、外企林立的“至暗时刻”,开始向下一个纪元前进。

尤其令人注意的是我国原研药物的进展。2018年底,两款国产PD-1抗体药物获批上市,填补中国药企在这一热门领域的空白。在此之前,国内的PD-1单抗市场完全被百时美施贵宝的“O药”和默沙东的“K药”垄断,而终结这一局面的君实生物与信达生物,放在一众国内医药企业中仍属“年轻”,未来发展可期。

“新玩家”的异军突起或与“新资本”关系颇大。2018年4月,经过近五年的酝酿,这项被业界称为“香港市场近25年来最重大的上市机制改革”新规最终落地。新规对生物科技领域略有“倾斜”,允许尚未盈利的生物科技公司赴港上市。

随即,歌礼生物、百济神州、华领医药、信达生物、君实生物五家有着海外背景的明星药企先后选择赴港申请IPO。得益于新融资手段的推动,这类高举高打的新药研发公司将国产原研药的水平大幅拉高。

百济神州总裁吴晓滨认为,中国制药和国际制药的差距,如果按照原有的速度,在小分子药物的较量上还需二三十年追平,大分子药物则相差约十年的发展。“而这是过去的东西,”吴晓滨说,“按照中国现在的速度,三十年的差距只需十年,十年的差距或可只需五年。”

中国药企的高速进阶离不开“新政策”与“新技术”的加持。近些年,NMPA不断简化新药注册流程、强化专利保护,以及探索“AI+药物开发”技术,中国医药研发已渐入快车道。

“新药发现、预测药物关键性质,以及药物开发后期流程的优化,人工智能算法在这些环节都有不小的发挥空间,这可在很大程度上实现对新药研发的控本增效。”晶泰科技CEO马健表示。

除在研发阶段,互联网、大数据等技术沉淀,也给医药电商的高效和精准营销提供可能。接受亿欧大健康采访时,康爱多总经理焦元宝以自身的发展经验举例:“2017年,康爱多就已经完成线上线下全渠道布局。这个过程积累下的4000万患者端数据与资源,一方面能够更好地服务病患,另一方面也为后续的业务拓展打下基础。”

医药电商也好,新药研发也罢,模式与技术的更迭,只是中国医药行业漫长发展史的几个分页符。在新的商业变量到来时,进击的中国药企能做是把握好机遇,一次次医药行业的角力赛中,留下浓墨重彩的一笔。

来源:亿欧 作者:于靖

为你推荐

资讯

资讯 阿斯利康宣布将于2030年前在华投资逾1000亿元人民币,与石药集团达成超百亿美元战略合作

1月29日,阿斯利康宣布,计划于2030年前在中国投资逾1000亿元人民币(150亿美元),以扩大在药品生产与研发领域的布局。公司将充分发挥中国的科研优势和先进制造能力,并依托中...

2026-01-30 13:00

资讯

资讯 从“无差别轰炸”到“定点爆破”,我国二线HER2阳性胃癌治疗迎来靶向ADC新突破

近日,优赫得®(注射用德曲妥珠单抗)正式获得中国国家药品监督管理局(NMPA)批准,单药用于治疗既往接受过一种含曲妥珠单抗治疗方案的局部晚期或转移性HER2阳性成人胃或胃食...

2026-01-29 18:54

资讯

资讯 18个区域,中医优势病种按病种付费试点地区明确

根据《关于开展中医优势病种按病种付费试点工作的通知》要求,国家医保局、国家中医药局组织专家对申报中医优势病种按病种付费试点的地区开展遴选,经相应程序,确定北京、河北...

2026-01-29 18:16

资讯

资讯 合成生物创新企业康诺生物递交港交所上市申请

康诺生物核心业务聚焦于线粒体功能障碍相关疾病的研究,专注于NAD+抗心血管疾病、NAD+抗生殖功能障碍、NAD+抗神经退行性疾病和NAD+抗衰老等领域的科学应用

2026-01-29 18:15

资讯

资讯 奥纳再生完成数千万天使轮融资,加速异种移植技术产业化落地

本轮融资由达安创谷领投,黎曼猜想担任独家财务顾问,所筹资金将主要用于核心技术平台建设、现有产品管线研发推进及IND申报工作,助力公司加速异种移植技术的产业化落地,破解全...

2026-01-29 18:00

资讯

资讯 施维雅集团2024-2025财年合并销售收入达69亿欧元,同比增长16.2%,美国市场表现卓著

1月27日,全球知名跨国药企施维雅集团正式公布了2024-2025财年的财务业绩。施维雅集团2024-2025财年的合并收入达69亿欧元,超额完成60亿欧元的目标。较上一财年增长16 2%,显现...

2026-01-28 17:20

资讯

资讯 时隔23年,新修订的《中华人民共和国药品管理法实施条例》全文

1月27日,《中华人民共和国药品管理法实施条例》正式对外发布,这是时隔23年以来,首次全面修订药品管理法实施条例。

2026-01-28 12:38

资讯

资讯 先声药业一款双抗在研药物10.58亿欧元授权勃林格殷格翰

1月26日,先声药业发布公告称,与勃林格殷格翰达成一项许可与合作协议,双方将共同开发先声药业的临床前阶段TL1A IL23p19双特异性抗体SIM0709,用于炎症性肠病(IBD)的治疗。

2026-01-27 17:55

资讯

资讯 国家卫健委:新型抗肿瘤药物临床应用指导原则(2025年版)

新型抗肿瘤药物的一个显著特征是出现一批针对分子异常特征的药物——即分子靶向药物。 目前,根据是否需要做靶点检测,可以将常用小分子靶向药物、大分子单抗类药物以及小分子...

2026-01-27 11:46

资讯

资讯 CDE:针对泛肿瘤的抗肿瘤药物临床研发技术指导原则

泛肿瘤是从肿瘤起源和病因学等角度,将多种组织来源的肿瘤视为同一类疾病,并且寻求相同的治疗手段。当针对共有的分子改变开发药物时,不同肿瘤的患者均有可能从相同的药物治疗...

2026-01-25 18:54

资讯

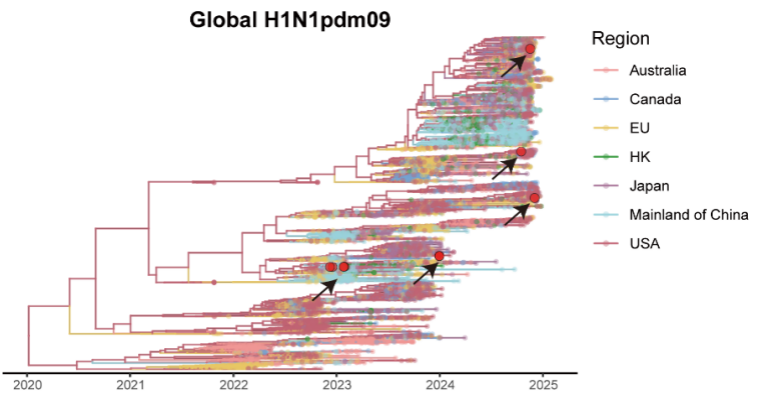

资讯 病毒“突变”不等于更强生存力——华山张文宏教授团队发现:敏感性下降,往往伴随适应性下降

玛巴洛沙韦敏感性降低的突变发生率仍然极低(0 05%),未发现典型的I38T耐药突变。

2026-01-24 12:22

资讯

资讯 箕星药业宣布成功完成D1轮2.87亿美元融资,推进口服GLP-1药物开发

1月22日消息,箕星药业有限公司(Corxel Pharmaceuticals Limited)宣布已成功完成D1轮融资,募集资金高达2 87亿美元。

2026-01-23 18:00

资讯

资讯 基因启明完成亿元天使轮融资,加码iNKT细胞疗法研发与临床转化

本轮融资由人合资本独家投资。融资资金将重点用于推进公司核心iNKT细胞药物的临床试验进程,同时加速新管线的研发拓展与技术平台升级。

2026-01-23 14:05

资讯

资讯 商务部、国家发改委、国家卫健委、国家医保局等9部门印发促进药品零售行业高质量发展的意见

鼓励符合监管要求的实体医疗机构、互联网医院与药品零售企业依托电子处方流转平台进行处方流转。鼓励建设非医保药品自费处方电子流转平台,规范和完善相关药学服务。

2026-01-23 11:04