随着诊断技术的快速发展,疾病认知的提升、以及疾病治疗方法的改变,驱动着体外诊断行业近年来的迅速发展。从早期血球分析仪的出现、到生化检测仪的逐渐普及、再到化学发光仪的应用、最终到近五到十年间出现的基因检测,检测手段经历了从细胞形态学诊断、生化诊断、免疫诊断到分子诊断的发展过程。检测手段灵敏度日益提升,特异性快速增强,应用范围迅速扩大,操作门槛逐步降低,商业价值日趋重要。

分子诊断是应用分子生物学方法,通过检测受检个体或其携带的病毒、病原体的遗传物质的结构或表达调控的变化水平,为疾病的防治、预测、诊断、治疗和预后判断提供信息和决策依据的技术。其检测对象主要为核酸和蛋白质,以核酸分子诊断为主。

由于分子诊断技术可针对产生疾病的相关基因进行准确诊断,又可以在发病前对疾病易感性做出预估,相较于其他体外诊断技术具有速度更快、灵敏度更高、特异性更强等优势,不但可以广泛应用于传染性疾病、血液筛查、遗传性疾病、肿瘤分子诊断等领域,还能在部分应用领域替代其他体外诊断技术,成为体外诊断技术中重要的发展和研究方向。

发展历程

分子诊断主要包括原位杂交(in situ hybridization,ISH)、荧光原位杂交技术(Fluorescence in situ hybridization,FISH)、聚合酶链式反应(polymerase chain reaction,PCR)、基因芯片和基因测序(图1)等,其发展大致经历了四个阶段。第一阶段是20世纪80年代基于原位杂交技术的遗传病诊断;第二阶段是20世纪90年代基于PCR技术,特别是实时定量PCR和数字PCR的分子诊断;第三阶段是基于基因芯片的多指标、高通量基因检测;第四阶段是基于基因测序技术在无创产前检测、遗传性肿瘤筛查及肿瘤个体化用药指导等方面的应用。

图1 分子诊断主要技术发展时间轴

资料来源:根据公开资料整理

目前临床应用最广泛的分子诊断技术为聚合酶链式反应(PCR)技术,以及荧光原位杂交(FISH)技术。数字式PCR(DPCR)实现了对核酸分子的绝对定量,可直接读出DNA分子的个数,是PCR检测中最先进的技术。高通量测序(NGS)作为新兴的分子诊断技术,可以同时检测多个基因位点,在肿瘤伴随诊断中具有较大的优势。基因芯片的核心原理是分子杂交,但是具有高通量的特点,可以一次对十几万甚至几百万条DNA分子序列进行检测,远高于杂交技术的检测量。

应用领域

根据应用成熟度和市场接受度而言,分子诊断的应用领域主要包括感染性疾病及耐药的快速、灵敏诊断(包括血液筛查);生殖健康的遗传病检测(包括染色体病检测);肿瘤的早期诊断、分子分型及靶向治疗;药物基因组学等。

从近年来全球分子诊断市场热点的时间轴看,分子诊断的应用领域由最初的传染病诊断、移植分子配型方面(2004年),逐步发展到肿瘤敏感性检测、遗传病筛查与诊断方面(2008年),肿瘤个性化治疗、昂贵药物治疗监测、药物代谢基因组学等方面(2012年),床旁检测(POC)、法医等方面(2015年),人群健康筛查与体检、重大疾病预警与诊断、公众分子基因档案建立等方面(2015年以后)。

图2 分子诊断应用领域时间轴

产业链条

分子诊断产业链上游是生物化学原料,包括诊断酶、引物、反转酶、探针等生物制品,高纯度氯化钠、谷氨酸等精细化学品以及提取介质材料。上述原料主要由罗氏、Meridian life science、Solulink、Surmodics等国外巨头垄断,国内仅有少数厂家生产个别产品,且规模较小。

分子诊断产业链中游主要是分子诊断试剂和仪器两类产品的研发、生产和销售,国内试剂发展较为迅速,而国产仪器占比相对较小。分子诊断试剂盒基本已经实现国产化;分子诊断仪器在技术相对容易攻破的中端仪器领域,如核酸提取仪、PCR 扩增仪、核酸分子杂交仪等,国产产品占据了主要市场,同时基因测序仪也在加速实现国产化。

分子诊断产业链下游是为患者提供医疗服务的机构,包括医院、第三方医学检验服务机构、科研机构等。与发达国家相比,我国独立实验室发展较晚,市场规模小,占医学诊断市场比例低,其中检测项目以普检为主,高端检测比例低。

图3 分子诊断产业链环节分布

市场格局

1. 市场规模

分子诊断市场集中分布在北美、欧洲、亚太地区。北美占据了全球分子诊断市场的最大份额,其次是欧洲,亚太地区市场潜力巨大,市场增速显著高于全球平均水平。中国、印度、巴西等新兴经济体国家由于人口基数大,经济增速高,医疗保障投入和人均医疗消费支出持续增长,带动分子诊断市场规模扩增。

分子诊断应用领域广泛,在精准医疗、个性化医疗的大背景下,在全球得到飞速发展。2013—2019年,全球分子诊断市场规模由57亿美元增长至113.6亿美元,年增速保持在10%以上。

图4 2013—2019年全球分子诊断市场规模

数据来源:火石创造

我国分子诊断起步较晚,但在消费升级、分子诊断技术进步、政策扶持以及资本追捧等多重因素的共同推动下,我国分子诊断行业已具备一定的市场规模和基础,正从产业导入期步入成长期,市场发展前景良好。2013—2019年,我国分子诊断市场规模由25.4亿元增加至约132亿元,年均增速约为全球增速的两倍。

图5 2013—2019年全球分子诊断市场规模

数据来源:火石创造

2. 竞争格局

全球分子诊断产业发展较为成熟,市场集中度较高。由于国外分子诊断市场发展成熟,因此全球分子诊断厂商巨头主要集中在欧美地区,全球前十大分子诊断企业市场份额占比已接近九成。一批著名跨国企业集团,包括罗氏、诺华、Gen-probe、QIAGEN、Hologic、Becton Dickinson (BD)、Cepheid、雅培、西门子、生物梅里埃、贝克曼、伯乐等产品线丰富,市场占有率高。

我国分子诊断产业集中分布于东部沿海地区,市场集中度较低。我国分子诊断相关企业1200余家,大部分集中在北京、上海、广东、江苏等经济相对发达地区,形成了以上海、广东、四川、浙江、山东、京津冀、湖北、江苏为代表的产业集聚区。国内分子诊断行业处于起步阶段,企业大多小而散,主要企业包括达安基因、华大基因、之江生物、益善生物、至善生物、迪安诊断、科华生物等;同时,北陆药业、新开源、千山药机等通过并购的方式进入分子诊断行业;分子诊断企业多数规模较小,品种少,年销售额超过或接近10亿元的企业屈指可数。由于分子诊断涉及的临床需求多而杂,每家市场参与者都有其技术特点和擅长的领域,很难做到全面覆盖,形成一家独大的竞争格局。

发展趋势

外资企业先发优势明显,国内企业奋起直追。我国分子诊断市场快速增长,大批外资企业依靠技术、管理、营销等优势,纷纷以各种方式渗入和参与中国分子诊断市场,赢取先发优势,对国内现有的分子诊断企业的发展造成了严重冲击。在全球的中低端市场,国内企业有性价比优势,适合发展中国家的发展现状,在错位竞争具有优势。随着达安基因、华大基因、贝瑞和康、科华生物、凯普生物等众多企业纷纷抢占分子诊断市场,国产分子诊断产品供给能力和产品多样性将会有较大改善,行业竞争力有望持续增强。

企业间并购不断,打通上下游产业链。行业龙头企业不断向上下游服务延伸,加快整合资源,提升关键技术的研发和控制能力,实现产业链的互通。上游的试剂供应商和中游的仪器产品供应商加强产品布局,提升企业自身的研发能力;中游的渠道型公司不断整合渠道,同时向下游服务延伸;下游的独立诊断实验室增加特检项目,并加强与医疗机构的合作。

国家政策监管趋严,行业摸索中发展。我国积极推动分子诊断的发展,但整体趋势是监管保守,逐步放开。分子诊断绝大部分产品属于三类产品,各细分领域的增长空间受政策影响较大。未来,我国医疗卫生体制改革方向的明确,政府招标采购制度的完善,社会医疗保险及商业医疗保险对分子诊断费用的承受,医疗保险报销范围的界定等,在很大程度上影响分子诊断产品的创新和产业链的拓展。

小结

在全球分子诊断行业高速发展的时代,我国分子诊断市场目前受到政策支持、技术革新、人才回流等多轮驱动下,发展潜力巨大。全球分子诊断市场格局已定,我国分子诊断市场进入群雄并起的争霸时期,对国内企业既是机遇,更是挑战。在国家政策鼓励发展、市场机遇扩增的背景下,如何抢抓技术创新,布局产业链条,占领产业高点,引领产业发展,成为产业发展技术的主导者,产业发展规范的制定者,产业发展标准的实施者,是值得深思探讨的问题。

来源:火石创造 作者:于有银

为你推荐

资讯

资讯 合成生物企业桦冠生物宣布完成数亿元C轮融资

本轮融资由软银欣创、顺禧基金、常州启航合成生物创投基金、国投创益、长江资本等多家知名机构联合投资,光源资本担任财务顾问,所融资金将重点投向医药与大健康领域新品研发、...

2026-02-04 11:50

资讯

资讯 AI制药独角兽深度智耀完成6000万美元新一轮融资,加速全栈式研发解决方案落地

本轮融资吸引了信宸资本、金镒资本、凯泰资本等新投资方入局,老股东鼎晖百孚、新鼎资本持续追加投资

2026-02-03 20:03

资讯

资讯 济川药业联合康方生物,共拓心血管创新药商业化新局

伊喜宁®(伊努西单抗注射液)是康方生物自主开发创新的PCSK9单克隆抗体新药,于2024年9月获批上市,用于治疗原发性高胆固醇血症和混合型高脂血症,包括杂合子家族性高胆固醇血...

2026-02-03 19:34

拜耳诺倍戈®第三项适应症在中国获批,用于治疗转移性激素敏感性前列腺癌(mHSPC)

诺倍戈®此前已先后获批用于治疗有高危转移风险的非转移性去势抵抗性前列腺癌(NM-CRPC)成年患者,和联合多西他赛治疗转移性激素敏感性前列腺癌的(mHSPC)成年患者。

2026-02-03 18:42

资讯

资讯 又一款老花眼滴眼液获批,市场有待检验

近日,Tenpoint Therapeutics宣布,美国FDA已批准Yuvezzi(carbachol和brimonidine tartrate滴眼液,2 75% 0 1%),用于治疗成人老花眼。

2026-02-02 14:06

资讯

资讯 深度缓解数据惊艳:基于诺奖机制的 CELMoD药物如何重塑 MM 治疗逻辑?

近期,国家药品监督管理局药品审评中心(CDE)将CELMoD药物 iberdomide (以下简称:IBER)纳入优先审评名单并启动优先审评程序,拟批准

2026-02-02 13:22

资讯

资讯 儿童生长发育专业、儿童营养专业、儿童皮肤疾病专业纳入北京互联网诊疗首诊试点

经研究,同意你委依托首都医科大学附属北京儿童医院和首都医科大学附属首都儿童医学中心开展儿童生长发育专业、儿童营养专业、儿童皮肤疾病专业互联网诊疗首诊试点。

2026-01-31 23:34

资讯

资讯 诺和诺德大中国区换帅:周霞萍3月底离任,“老兵”蔡琰接棒

1月30日,全球制药巨头诺和诺德正式对外宣布重大人事变动,其全球高级副总裁兼大中国区总裁周霞萍决定离开公司,最后工作日为2026年3月31日

2026-01-31 17:36

资讯

资讯 思璞锐SciBrunch完成超3500万美元Pre-A轮融资,一年内两轮合计募资6500万美元

本次Pre-A轮融资由生物医药领域知名投资机构弘晖基金(HLC)领投,InnoPinnacle Fund跟投,同时获得老股东汉康资本、博远资本、LongRiver江远投资及骊宸投资的持续加码支持。

2026-01-31 17:30

资讯

资讯 阿斯利康宣布将于2030年前在华投资逾1000亿元人民币,与石药集团达成超百亿美元战略合作

1月29日,阿斯利康宣布,计划于2030年前在中国投资逾1000亿元人民币(150亿美元),以扩大在药品生产与研发领域的布局。公司将充分发挥中国的科研优势和先进制造能力,并依托中...

2026-01-30 13:00

资讯

资讯 从“无差别轰炸”到“定点爆破”,我国二线HER2阳性胃癌治疗迎来靶向ADC新突破

近日,优赫得®(注射用德曲妥珠单抗)正式获得中国国家药品监督管理局(NMPA)批准,单药用于治疗既往接受过一种含曲妥珠单抗治疗方案的局部晚期或转移性HER2阳性成人胃或胃食...

2026-01-29 18:54

资讯

资讯 18个区域,中医优势病种按病种付费试点地区明确

根据《关于开展中医优势病种按病种付费试点工作的通知》要求,国家医保局、国家中医药局组织专家对申报中医优势病种按病种付费试点的地区开展遴选,经相应程序,确定北京、河北...

2026-01-29 18:16

资讯

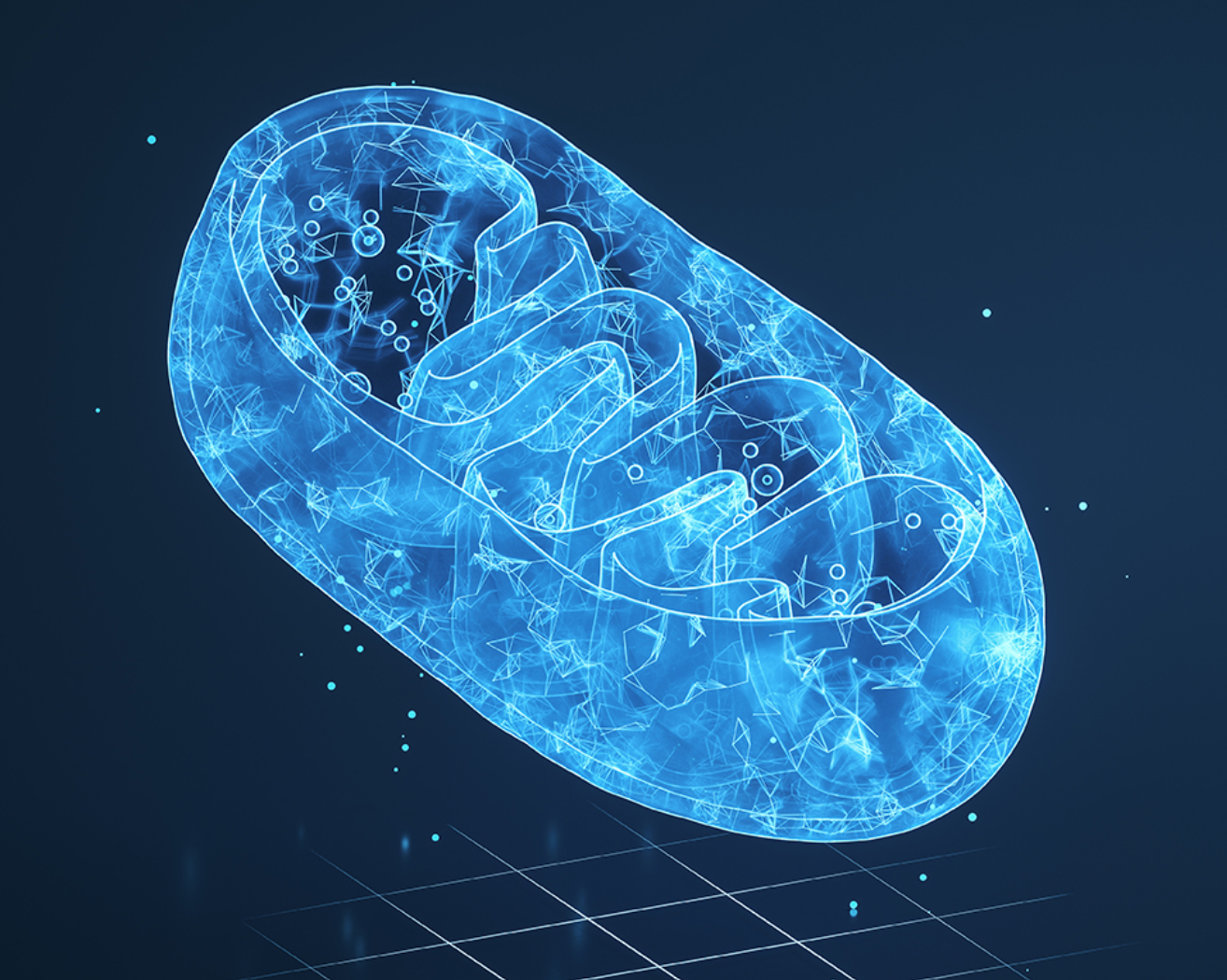

资讯 合成生物创新企业康诺生物递交港交所上市申请

康诺生物核心业务聚焦于线粒体功能障碍相关疾病的研究,专注于NAD+抗心血管疾病、NAD+抗生殖功能障碍、NAD+抗神经退行性疾病和NAD+抗衰老等领域的科学应用

2026-01-29 18:15

资讯

资讯 奥纳再生完成数千万天使轮融资,加速异种移植技术产业化落地

本轮融资由达安创谷领投,黎曼猜想担任独家财务顾问,所筹资金将主要用于核心技术平台建设、现有产品管线研发推进及IND申报工作,助力公司加速异种移植技术的产业化落地,破解全...

2026-01-29 18:00